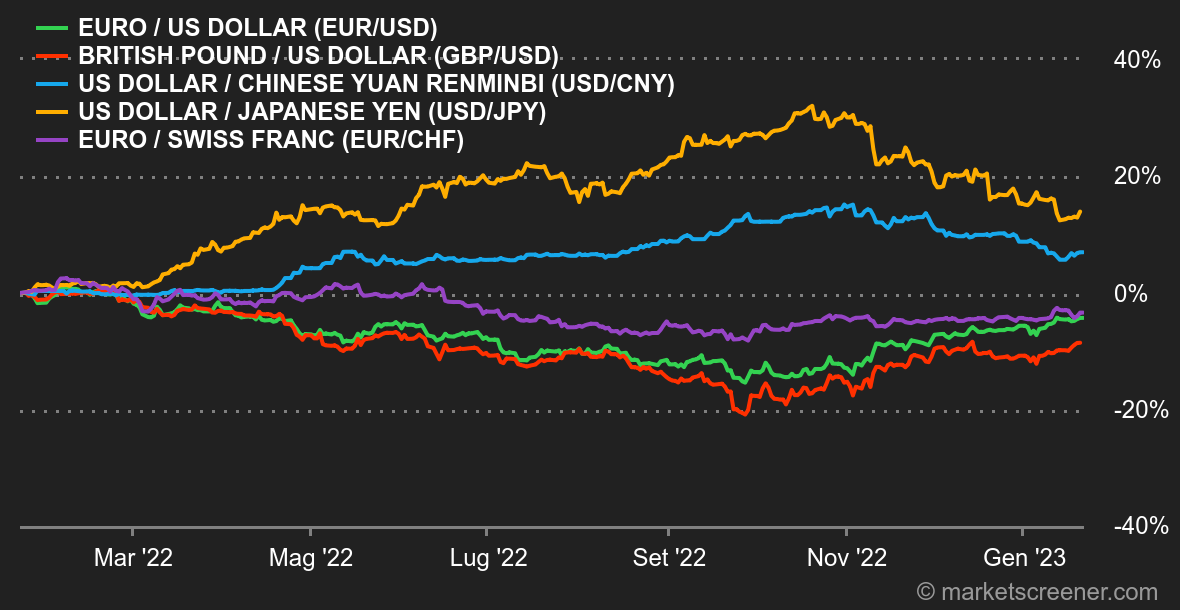

Clima: Sono due i filoni principali a cui si aggrappano gli investitori: politiche monetarie più allentate da un lato e la speranza di una ripresa della Cina dall'altro. Ciò non impedisce alle banche centrali, sia d'Europa che degli Stati Uniti, di impegnarsi nel calmare quest'ottimismo. Il mercato non ascolta molto, né sul fronte azionario né su quello obbligazionario. Per il momento, la rinnovata fiducia nella Cina è alimentata più dall'intuizione degli investitori che da segnali tangibili, a parte il miglioramento meccanico della situazione dovuto alla fine della politica zero-Covid. Valute: Il mantenimento dello status quo della politica monetaria giapponese ha pesato sullo yen, che viene scambiato a 129 JPY per dollaro, mentre era più vicino a 128 JPY a inizio settimana. Tuttavia, non vi è stato alcun movimento violento. Nella sequenza settimanale, è la sterlina britannica a distinguersi. The Cable è salito a 1,2360 USD per GBP, poiché il mercato prevede che la Banca d'Inghilterra manterrà una politica restrittiva, mentre vede la Fed e la BCE esitare sulla strada da seguire. La crescita dei salari nel Regno Unito è più elevata che altrove, il che fa temere una spirale inflazionistica. L'euro è invece scambiato a 1,0848 USD e 0,9963 CHF. Tassi: Al termine di una settimana più corta negli Stati Uniti a causa del Martin Luther King Day lunedì scorso, e in assenza di dati macroeconomici particolarmente rilevanti, i mercati obbligazionari hanno continuato a scendere. Dopo aver raggiunto il 3,90% all'inizio del mese, il rendimento decennale statunitense ha testato i minimi di dicembre scorso attorno al 3,40/3,35%. Questa zona di supporto, che corrisponde anche alla parte inferiore del canale ascendente in corso da marzo 2022, sarà un fattore chiave per le prossime settimane. Il rendimento del decennale tedesco si è invece avvicinato all'1,93% ma non lo ha raggiunto, almeno per il momento, e si ritrova nuovamente a contatto con la sua media mobile a 34 giorni, una barriera intorno al 2,16%. Il ritmo della prossima settimana sarà cadenzato dalla pubblicazione del PIL statunitense del quarto trimestre nonché dalla spesa per i consumi delle famiglie. Ci manterremo aggiornati. Criptovalute: Il Bitcoin ha registrato il miglior inizio anno dal 2015, recuperando più del 28% dal 1° gennaio. Dopo aver vissuto una vera e propria esplosione la settimana precedente, la valuta digitale si stabilizza guadagnando l'1% questa settimana e si aggira intorno ai 21.000 dollari nel momento in cui stiamo scrivendo. Nel frattempo, la capitalizzazione complessiva del mercato delle criptovalute si sta lentamente avvicinando a 1.000 miliardi di dollari. D'altra parte, benché il recente rimbalzo stia nuovamente riscaldando i cuori degli investitori in criptovalute, il mercato è ancora lontano da un'inversione di tendenza dopo un 2022 disastroso. Calendario: In Asia la settimana sarà segnata dal Capodanno lunare. I mercati azionari della Cina continentale resteranno chiusi tutta la settimana, mentre Hong Kong aprirà solo giovedì e venerdì. I primi indicatori PMI occidentali del 2023 sono attesi per martedì. In Germania, mercoledì verrà pubblicato l'indice di fiducia IFO di gennaio. Il fine settimana sarà dedicato agli Stati Uniti: prima stima del PIL del T4 2022 e degli ordini di beni durevoli giovedì, poi inflazione PCE e seconda lettura dell'indice di fiducia dell'Università del Michigan venerdì. |

Da

Da