|

|

| Top/Flop della settimana |

TOP Covestro (+16%): Il gruppo chimico tedesco ha ricevuto un'offerta di acquisto di circa 11 miliardi di euro dalla compagnia petrolifera nazionale di Abu Dhabi (Abu Dhabi National Oil Company, o ADNOC) e l'ha respinta, citando la debolezza dell'offerta e confutando l'idoneità del candidato per i suoi asset. In seguito, diversi analisti hanno alzato le loro raccomandazioni o i loro obiettivi di prezzo sul titolo. Ocado (+15%): L'azienda britannica specializzata nell'e-commerce di prodotti alimentari e nell'automazione dei magazzini è salita questa settimana in seguito alle voci di un'acquisizione. Sono stati fatti i nomi di diversi pretendenti, tra cui il gigante americano Amazon. Nessuno dei due gruppi ha commentato l'indiscrezione, ma in caso di offerta ufficiale la società avrebbe dovuto informare il mercato. Passata l'euforia, ieri il titolo del partner del francese Casino ha subito una flessione. Ricordiamo che il titolo si negozia all'80%, al di sotto dei massimi raggiunti all'inizio del 2021. Overstock.com (+13%): Ottimo affare per Overstock! Il rivenditore online americano, specializzato in articoli di arredamento, ha vinto l'asta per acquisire parte degli attivi di Bed Bath & Beyond, la catena di negozi di prodotti per la casa che ha dichiarato bancarotta ad aprile. Per 21,5 milioni di dollari, acquisisce la proprietà intellettuale, la piattaforma mobile e i dati commerciali del suo ex concorrente, ma non i negozi fisici né il marchio Buy Buy Baby. La transazione sarà sottoposta all'approvazione del tribunale fallimentare la prossima settimana. Microstrategy (+11%): La società di software, specializzata nell'analisi dei dati, questa settimana ha guadagnato terreno grazie al notevole aumento del Bitcoin, che è tornato a superare la soglia dei 30.000 dollari. Il gruppo statunitense è il maggior detentore di Bitcoin, con 140.000 unità della criptovaluta. È da notare che il presidente del gruppo ha ceduto parte della sua partecipazione vendendo 20.000 azioni il 16 giugno. Avis Budget (+9%): Con la palpabile ripresa del settore dei viaggi, i titoli del settore turistico ne beneficiano. La società di autonoleggio, che sta quindi migliorando la propria visibilità, non si è sottratta a questa ripresa. Il gruppo gode anche di raccomandazioni favorevoli e di aumenti degli obiettivi di prezzo, in particolare da parte di Morgan Stanley. Avis, che ha margini migliori rispetto ai suoi concorrenti del settore, è in aumento del 37% dall'inizio dell'anno.

FLOP SES-imagotag (-58%): Non sorprende che il gruppo francese attaccato questa settimana da un venditore allo scoperto si posizioni in testa a questa classifica di ribassi. Il venditore allo scoperto Gotham City Research ha pubblicato un rapporto critico prima dell'apertura dei mercati europei giovedì mattina, accusando il leader mondiale delle etichette elettroniche e dei sistemi di gestione per la grande distribuzione, di irregolarità contabili e di relazioni opache con il suo principale azionista, il gruppo cinese BOE Technology, mettendo in discussione i suoi ultimi contratti di vendita. Le azioni, sospese giovedì su richiesta del management e ripristinate questa mattina, hanno subito un forte ribasso. Siemens Energy (-34%): La società energetica tedesca ha perso un terzo del suo valore di mercato questa mattina dopo aver avvertito che l'impatto dei problemi di qualità nelle sue attività di turbine eoliche Siemens Gamesa potrebbe costare più di 1 miliardo di euro e che ci vorranno anni per porvi rimedio. Tali problemi si aggiungono alle difficoltà incontrate dai produttori, che devono far fronte all'aumento dei costi delle materie prime e della concorrenza. Da notare che Siemens Energy ha trascinato con sé i suoi colleghi Nordex e Vestas nella sua caduta. Getinge (-28%): Situazione simile per il principale produttore mondiale di apparecchiature mediche per istituti di cura, con problemi di qualità che dovrebbero pesare sugli utili. Il gruppo svedese aveva avvertito di difetti nel confezionamento sterile dei suoi prodotti cardiopolmonari e di problemi con le apparecchiature della sua gamma di assistenza cardiaca. Prevede circa 38 milioni di dollari di mancato guadagno nel secondo trimestre. L'azienda continua a soffrire anche delle carenze di componenti per le pompe. Lanxess (-20%): Il gruppo chimico tedesco è crollato questa settimana dopo aver annunciato di aver rivisto al ribasso l'utile operativo prima degli ammortamenti (EBITDA) previsto per l'anno, a causa della persistente debolezza della domanda e dell'assenza di una ripresa cinese. Deutsche Bank Research ha quindi abbassato il prezzo obiettivo del titolo. Lanxess ha trascinato al ribasso i suoi colleghi del settore: Solvay, Clariant e BASF. Lumen (-18%): Il gruppo statunitense di telecomunicazioni e fornitore di servizi Internet ha ceduto dopo che un analista ha tagliato bruscamente il suo obiettivo di prezzo sul gruppo in seguito all'investor day della società con UBS che ha abbassato il suo target da 5 a 2,5 dollari. Le ragioni della riduzione non sono chiare al mercato, poiché il gruppo ha presentato una nuova gamma di prodotti, ExaSwitch, progettati per aiutare i clienti a gestire la larghezza di banda nei data center. L'analista sottolinea le attuali sfide economiche e la mancanza di visibilità sull'EBITDA. Sartorius Stedim Biotech (-15%): Il fornitore di attrezzature per il settore biofarmaceutico, penalizzato da un mercato meno vivace del previsto, ha lanciato un profit warning per il 2023, comunicando che si aspetta un calo delle vendite del 10-15% per quest'anno. Il gruppo ha inoltre abbassato il suo attuale obiettivo di margine EBITDA a "circa il 30%" per il 2023, mentre in precedenza aveva previsto un margine stabile rispetto al 35% raggiunto nel 2022. Allo stesso tempo, JPMorgan ha abbassato il prezzo obiettivo del titolo. |

|

| Materie prime |

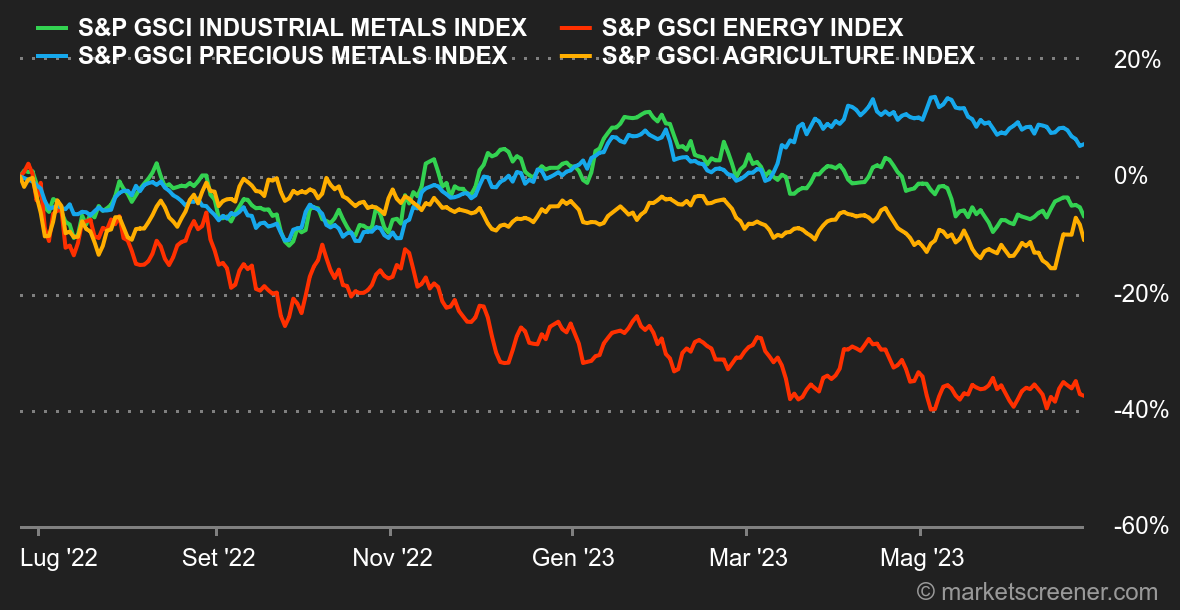

Energia. Il morale è a terra. I prezzi del petrolio si avvicinano nuovamente ai minimi dell'anno, intorno ai 72 dollari per il Brent europeo e i 66 dollari per il WTI americano. Va detto che i banchieri centrali stanno lavorando all'unanimità per ricordare al mercato che la battaglia contro l'inflazione è tutt'altro che conclusa. Questi commenti piuttosto "falchi" pesano sui prezzi degli asset rischiosi, tra cui il petrolio. I mercati finanziari hanno così messo in secondo piano la sorprendente diminuzione delle scorte americane, che si sono ridotte questa settimana di 3,8 milioni di barili mentre il consenso prevedeva un piccolo aumento di 0,3 milioni di barili. Metalli. Questa settimana a Londra il prezzo della tonnellata di rame è aumentato. Due fattori rialzisti hanno sostenuto questa tendenza: da un lato, i nuovi segnali inviati da Pechino, che desidera rilanciare la sua macchina economica tagliando di due punti i tassi di riferimento, e dall'altro il calo delle scorte sull'LME. Questa combinazione permette al rame di essere scambiato intorno a 8670 dollari. Per quanto riguarda l'oro, non è una passeggiata. La reliquia barbara cede terreno a 1917 USD, ancora penalizzata dall'aumento del dollaro americano. Prodotti agricoli. Aumento delle tensioni sui prezzi dei cereali, che hanno continuato a salire questa settimana a Chicago a causa del clima particolarmente secco negli Stati Uniti, che minaccia di ridurre le rese dei raccolti. Il prezzo del grano sale a 740 centesimi per bushel, contro 640 centesimi per il mais. |

|

| Macroeconomia |

Clima. Non lo diremo mai abbastanza: le banche centrali sono come i treni, una può sempre nasconderne un'altra, se non addirittura diverse. In questo gioco, gli investitori sono stati particolarmente viziati. Hanno assistito al passaggio delle banche centrali inglesi, svizzere, norvegesi e turche. Senza dimenticare un piccolo déjà vu appositamente offerto dallo chef (a stelle e strisce) Jerome Powell. Non entreremo nel dettaglio dei vari rialzi dei tassi e di altri trucchetti, ma ci concentreremo sul denominatore comune: la lotta all'inflazione. In Inghilterra, il CPI Core è aumentato del 7,1% su base annua rispetto al +6,8% stimato, mentre in Turchia l'aumento dei prezzi sfiora il 40%. All'altro estremo dello spettro, l'inflazione in Svizzera, sebbene limitata all'1,9%, è comunque ai massimi di 20 anni. Trattandosi di un fenomeno globale, la reazione è naturalmente altrettanto globale (con le notevoli eccezioni di Cina e Giappone, che stanno nuotando controcorrente) e la stretta monetaria procede a ritmo sostenuto. Le probabilità di un rialzo dei tassi della Fed a luglio superano il 75%. In effetti, il rendimento dell'obbligazione statunitense a 2 anni rimane ben al di sopra del 4,23%, e si preannunciano massimi storici. Valute. La tettonica dei tassi non ha fatto muovere molto il mercato dei cambi. La corona norvegese e la sterlina, ad esempio, non hanno tratto molto vantaggio dall'aggressività delle rispettive banche centrali. Il dollaro ha recuperato un po' di terreno nei confronti dello yen, ma è sceso rispetto all'euro fino a quota 1,10 dollari. Tuttavia, i pessimi indicatori PMI europei pubblicati venerdì hanno messo fine al rally della moneta unica, che alla fine della settimana era scambiata a 1,0877 dollari. Il biglietto verde è avanzato anche nei confronti della lira turca, a 25,5520, dopo la decisione della banca centrale del Paese di aumentare il tasso di riferimento dall'8% al 15% per normalizzare la politica monetaria con l'arrivo della nuova governatrice. Crypto. Sulla scia del deposito dell'ETF Bitcoin spot da parte di operatori istituzionali come BlackRock, Wisdom Tree, Bitwise e Invesco, questa settimana il Bitcoin è tornato a crescere in modo evidente. Il leader del mercato delle criptovalute è in rialzo di oltre il 14% e al momento in cui scriviamo è tornato sopra la soglia dei 30.000 dollari, vicino ai suoi massimi annuali. Dal canto suo, anche l'ether sta recuperando terreno, ma in misura minore, salendo del 9% da lunedì per avvicinarsi alla soglia dei 1.900 dollari. L'entusiasmo istituzionale per il bitcoin degli ultimi giorni, guidato dal gigante della gestione patrimoniale BlackRock, potrebbe dare ulteriore impulso alle criptovalute se le richieste di ETF saranno accettate dall'autorità di regolamentazione statunitense. |

|

|

|

*La performance settimanale degli indici e delle azioni si riferisce al periodo che va dall'apertura dei mercati il lunedì alla preparazione di questa newsletter il venerdì. La performance settimanale di materie prime, metalli preziosi e valute si riferisce a un periodo di 7 giorni da un venerdì al successivo, fino alla preparazione di questa newsletter. Tali attività continuano la loro quotazione nei weekend. |

Da

Da