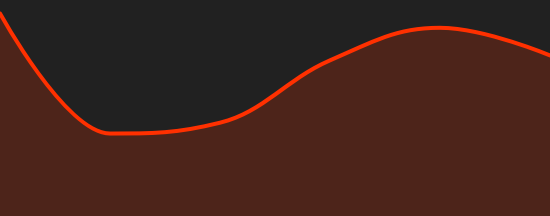

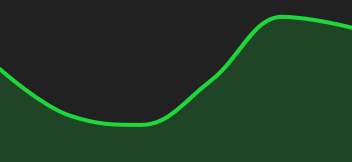

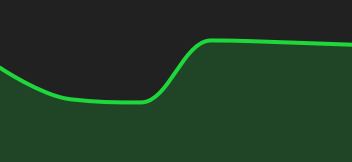

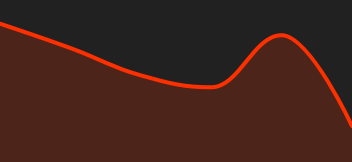

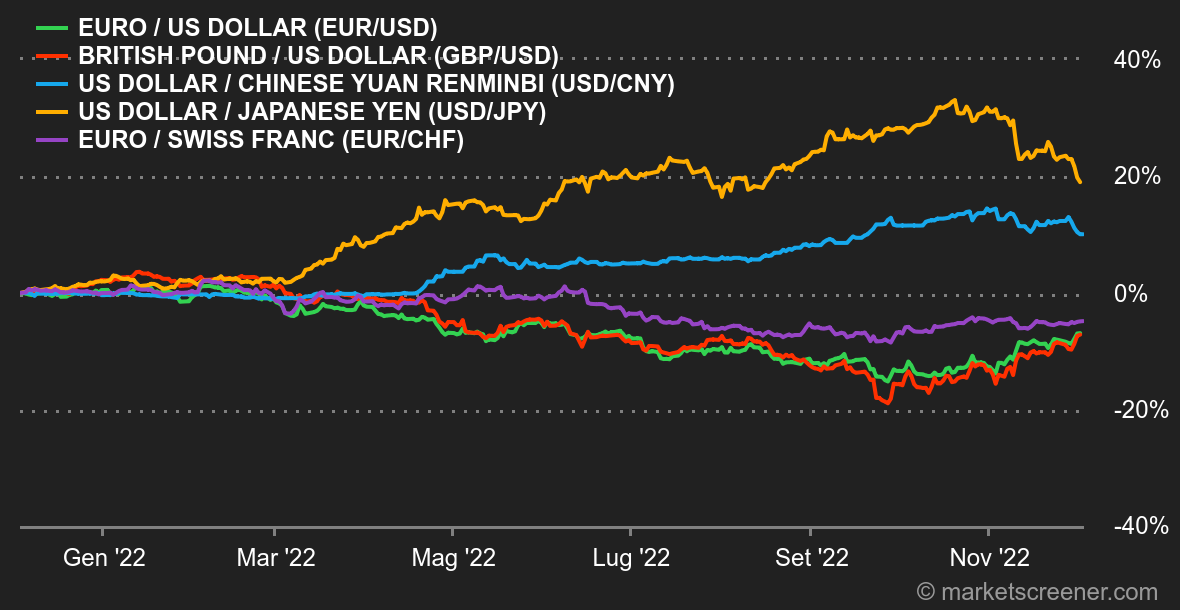

Clima: Lost in Statistics. I mercati continuano a reagire in modo eccessivo alle notizie che potrebbero influenzare la politica monetaria statunitense in un senso o nell'altro. A metà settimana Jerome Powell ha tenuto un discorso che è piaciuto a coloro che ritengono che i tassi raggiungeranno il massimo entro la metà del prossimo anno, grazie alla moderazione dell'inflazione e a un atterraggio morbido dell'economia. I rendimenti obbligazionari sono scesi, gli asset di rischio sono rimbalzati e il dollaro si è preso uno schiaffo. Ma venerdì è stata una doccia fredda con la pubblicazione dei dati sull'occupazione negli Stati Uniti di novembre: il mercato del lavoro è ancora surriscaldato e i salari continuano ad aumentare. Di conseguenza, gli investitori temono che la Fed debba fare la parte del fustigatore più a lungo del previsto. Stiamo girando un po' in tondo da settimane. Nel frattempo, dall'altra parte del mondo, i funzionari cinesi sembrano intenzionati ad abbandonare la politica zero-Covid che sta pesando sul morale delle famiglie e sull'attività economica. Si tratta di una leva significativa per l'economia globale, ma che deve ancora essere confermata. Valute: Negli ultimi giorni il dollaro ha subito alcuni colpi, culminati nel già citato discorso di Jerome Powell. Il Dollar Index, che confronta il biglietto verde con sei valute (euro, sterlina, yen, dollaro canadese, corona svedese), è nuovamente sceso dal suo piedistallo a metà settimana: è intorno ai 105 punti. Si tratta di un ritorno ai livelli di giugno 2022, dopo un picco superiore a 114 a fine settembre. L'euro ne ha approfittato per risalire a 1,05 dollari, ma il biglietto verde è logicamente rimbalzato venerdì dopo l'annuncio dei dati sull'occupazione, che hanno rotto il cerchio delle statistiche favorevoli a una moderazione della stretta monetaria. In settimana l'euro ha guadagnato terreno anche nei confronti del franco, attestandosi a 0,9849 CHF per 1 EUR. Tassi: Anche in questo caso vi è stato un prima e un dopo rispetto alle statistiche sull'occupazione di venerdì. Il discorso pronunciato da Powell mercoledì ha fatto scendere il rendimento del decennale statunitense al 3,50%, mentre il mese precedente era al 4,20%. Venerdì è rimbalzato al 3,57%. La pendenza dei tassi è ancora invertita, segno che la recessione è ancora sul radar degli investitori. Lo strumento FedWatch del CME dà una probabilità del 75% di un rialzo dei tassi di 50 punti base il 14 dicembre, contro una del 25% per un rialzo di 75 punti base. Altrove, il Bund e l'OAT, rispettivamente all'1,82% e al 2,28% sul 10 anni, variano poco rispetto alla scorsa settimana. Criptovalute: Il Bitcoin è tornato a salire del 3,15% sulla settimana e sta flirtando con i 17.000 dollari nel momento in cui scriviamo queste righe. Un rimbalzo timido e molle, ben lontano dal cancellare la sanguinosa settimana di inizio novembre che lo ha visto sprofondare del 22% sulla scia del crollo di FTX. L'Ether, invece, sta nettamente superando il leader, registrando un +7% sulla settimana e tornando ad aggirarsi attorno ai 1300 dollari. Ciononostante, la fiducia nell'ecosistema delle criptovalute è ancora molto fievole e probabilmente ci vorrà molto tempo per riconquistare i cuori dei cripto-scettici.

Calendario: La prossima settimana tocca a Christine Lagarde, con interventi previsti per lunedì e giovedì. Gli investitori potranno ancora speculare sull'indice ISM dei servizi degli Stati Uniti (lunedì) e sul duo prezzo alla produzione/indice di fiducia dell'Università del Michigan (venerdì).

|

Da

Da