|

|

| Top/Flop della settimana |

TOP Encavis (+27%): il produttore tedesco di energia elettrica, specializzato in energia solare ed eolica, ha ricevuto manifestazioni di interesse da parte di KKR per una possibile acquisizione. Con i mercati che perdono interesse per le energie rinnovabili e i prezzi del settore in calo, la midcap, che ha perso il 45% dai suoi massimi e l'11% quest'anno, è un obiettivo primario per il gigante americano degli investimenti, che continua a scommettere sulle energie verdi e, in particolare sull'obiettivo di Berlino di aumentare la quota di energie rinnovabili all'80% entro il 2030 (rispetto all'attuale 52%). Traton (+21%): lo specialista tedesco di autocarri, filiale di Volkswagen, sta beneficiando della forte domanda di veicoli commerciali e dei suoi sforzi per rendere più efficienti i propri impianti. Ha concluso un solido 2023, con un fatturato in crescita del 16% e un utile operativo rettificato in aumento del 95%. Nonostante il previsto rallentamento delle vendite globali di autocarri, l'azienda è molto fiduciosa per il 2024 e aumenta il dividendo. Oddo ha alzato il prezzo obiettivo del titolo da 28 a 40 euro. HPE (+17%): Hewlett Packard Enterprise ha riportato risultati tutto sommato deludenti, registrando un trimestre con un calo del 24% per l'EPS e del 14% per i ricavi, oltre a previsioni poco incoraggianti. Ma il mercato si è concentrato sulle buone notizie: il gruppo americano, come la sua controparte DELL, dovrebbe trarre profitto del fervore che circonda l'IA (la parola magica) per vendere più server ottimizzati. I due colossi prevedono anche una maggiore penetrazione nel settore delle telecomunicazioni. Bachem (+16%): la società svizzera di prodotti biochimici ha registrato un fatturato in aumento dell'8,6% (o del 12,8% escludendo gli effetti valutari) e un aumento dell'EBITDA del 3,9% nell'ultimo anno, entrambi superiori alle previsioni. L'azienda sta aumentando il dividendo per gli azionisti e prevede che le vendite annuali supereranno il miliardo di franchi svizzeri entro il 2026. Tuttavia, la ripresa potrebbe essere di breve durata: gli analisti esprimono dubbi sulle prospettive di crescita del gruppo. Celsius (+13%): il produttore di bevande energetiche ha entusiasmato i mercati. I risultati trimestrali e annuali sono stati migliori del previsto. Nel corso dell'esercizio finanziario, i ricavi sono raddoppiati e la società ha registrato un bell'utile, contro la perdita dello scorso anno. Diversi analisti hanno alzato il loro obiettivo di prezzo sul titolo, che ha guadagnato oltre il 63% dall'inizio dell'anno. Kroger (+12%), Target (+10%), Burlington Stores (+5%): i titoli di consumo hanno ripreso colore, come dimostrano gli indicatori di fiducia dei consumatori statunitensi pubblicati questa settimana. Nonostante l'inflazione, i tre retailer statunitensi hanno pubblicato risultati migliori del previsto per il trimestre appena concluso (con un miglioramento dei profitti e dei margini lordi) e previsioni soddisfacenti per il prossimo esercizio. Per Burlington, le vendite sono addirittura aumentate del 14% negli ultimi 3 mesi. Lyft (+15%): l'azienda di trasporto passeggeri e consegne ha preso il volo grazie a una proiezione della società di ricerca RBC Capital Markets. Quest'ultima stima che se Lyft e Doordash unissero le forze, potrebbero persino competere con Uber, creando un duopolio equilibrato che andrebbe a vantaggio del mercato. L'analista ha alzato fortemente la sua raccomandazione e il suo obiettivo di prezzo su entrambi i titoli, e il mercato ha fatto il resto. Thales (+6%): questa settimana il titolo dello specialista francese della difesa e dell'aerospazio ha toccato i massimi storici. Il gruppo ha pubblicato risultati annuali migliori del previsto, sostenuti da un forte portafoglio ordini (45 miliardi di euro). Nel corso dell'anno, l'EBIT è aumentato di quasi l'11%, il fatturato del 7,9%, grazie alla ripresa della divisione aeronautica civile, e il free cash flow ha superato i 2 miliardi di euro. La società ha inoltre fornito previsioni incoraggianti per l'esercizio in corso.

FLOP HelloFresh (-46%): un crollo fenomenale per la società tedesca di consegna pasti. Il gruppo ha riportato previsioni molto deludenti per l'esercizio in corso e ha persino abbandonato i suoi obiettivi per il 2025, poiché prevede un forte calo degli ordini unito a maggiori investimenti nella sua rete di distribuzione. Gli analisti mettono ora in dubbio la credibilità del modello e del management. Foot Locker(-30%): una grave battuta d'arresto per il venditore di articoli sportivi, che questa settimana ha pubblicato risultati trimestrali deludenti e prospettive caute. L'utile rettificato del trimestre è calato bruscamente e la perdita si è ampliata. Il rivenditore ha poi posticipato il suo obiettivo di redditività al 2028, ha ventilato la possibilità di un calo delle vendite annuali e, come colpo finale per gli azionisti, ha annunciato la proroga della sospensione del dividendo per concentrarsi sugli investimenti. Teleperformance (-23%): già molto indebolito dall'arrivo dell'intelligenza artificiale nel suo settore e dai dubbi sulla sostenibilità del suo modello di business, il gigante francese dei call center ha deluso i mercati con la pubblicazione dei suoi risultati. Il fatturato annuale ha mancato il consenso, la redditività è stata inferiore alle aspettative e le prospettive eccessivamente caute. Il titolo è sceso di oltre il 30% dall'inizio dell'anno. Telecom Italia (-22%): una doccia fredda per l'operatore italiano di telecomunicazioni, che questa settimana ha presentato il suo piano strategico per i prossimi 3 anni, con un focus sui servizi dopo la cessione della rete fissa, che dovrebbe essere completata quest'anno. Il mercato ha espresso serie preoccupazioni sulla riduzione del debito e sulle proiezioni del flusso di cassa del gruppo. Gli analisti ritengono inoltre che le previsioni di crescita dell'EBITDA siano troppo ambiziose, in un mercato notoriamente difficile e altamente competitivo. Gitlab (-21%): il gruppo statunitense specializzato in servizi di sviluppo informatico ha fornito buoni risultati. Il fatturato e gli utili del trimestre sono aumentati, superando le aspettative, e la perdita è stata ridotta. Ma il mercato ha comunque punito le timide previsioni del gruppo per il trimestre e l'anno in corso, che non riflettono il contributo dell'intelligenza artificiale (sì, mancava la parola magica per accontentare Wall Street), ma piuttosto un futuro rallentamento dell'economia. Li auto (-16%), Tesla (-13%), Vinfast Auto (-9%): settimana difficile per i produttori di veicoli elettrici. In Cina, per tutti i produttori, le vendite di veicoli elettrici sono scese del 21% su base annua e del 46% a febbraio. Le prospettive globali sono altrettanto cupe, con una domanda indebolita dalla crisi economica e una nuova preferenza per gli ibridi. Da notare che la concorrenza si sta intensificando e che il gigante BYD, che continua a ridurre i prezzi, sta guadagnando quote di mercato su tutti i suoi rivali minori. Sofi (-17%): la fintech statunitense ha ceduto questa settimana dopo aver annunciato l'intenzione di offrire 750 milioni di dollari di debito senior convertibile in un collocamento privato, con scadenza nel 2029. Il prezzo delle azioni è sceso di quasi il 25% dall'inizio dell'anno. Entain (-18%): doppia flessione per il gruppo britannico di giochi e scommesse online. Al momento della pubblicazione dei risultati annuali, ha riportato una perdita netta in forte aumento (a 928,6 milioni di sterline), ampliata dall'aumento delle spese. Il gruppo ha inoltre presentato prospettive contrastanti, messe in ombra dagli imminenti sviluppi normativi: l'implementazione di tetti di puntata sui giochi di slot online nel Regno Unito e limiti di deposito più severi nei Paesi Bassi. DHL Group (-10%): l'azienda di consegna e logistica tedesca sta risentendo del rallentamento globale dei consumi e del commercio. Questa settimana ha pubblicato un EPS annuale in calo del 30% e un utile operativo in calo del 25%, mentre i ricavi sono scesi del 13,4%. Il management rimane cauto per l'esercizio in corso, citando il persistere di fattori di incertezza come la volatilità della domanda e le crisi geopolitiche. Ha inoltre annunciato un riacquisto di azioni proprie per 4 miliardi di euro. |

|

| Materie prime |

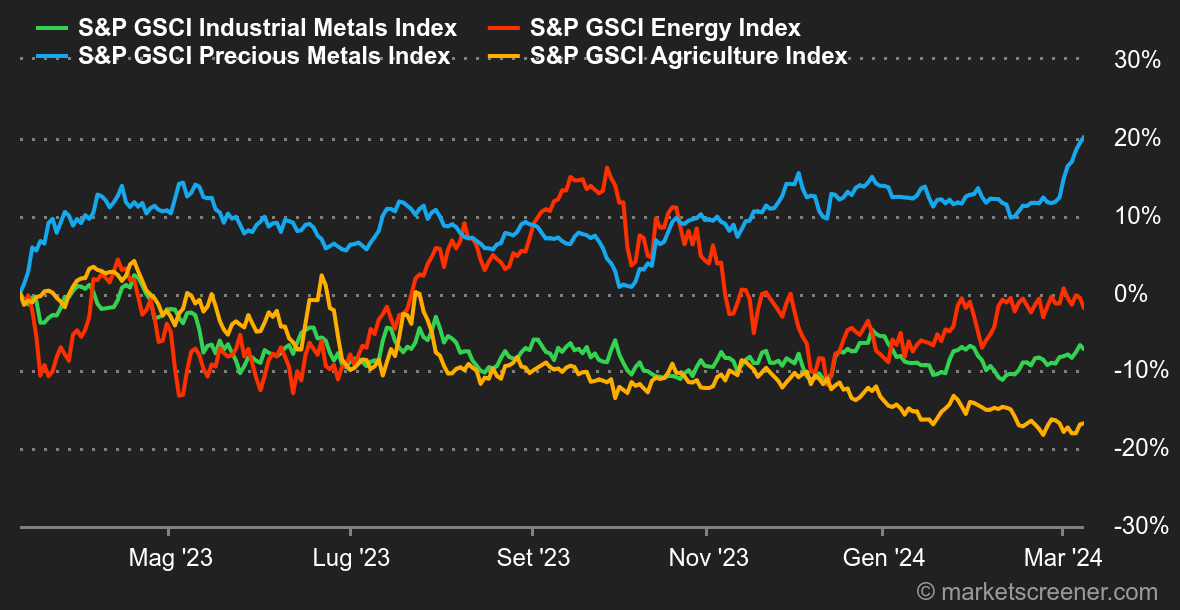

Energia: i prezzi del petrolio sono rimasti generalmente stagnanti nonostante una settimana intensa sul fronte petrolifero. Per cominciare, è stata l'OPEC, e più precisamente l'Arabia Saudita, a fare rumore, non perché il cartello abbia esteso le sue quote di produzione, ma perché il Regno Saudita ha aumentato i prezzi ufficiali di vendita ai suoi clienti asiatici. Rimanendo in Asia, la Cina ha reso noti gli ultimi dati sul commercio, con le importazioni di petrolio in aumento su base annua, ma con una crescita che tende a rallentare di mese in mese. Concludiamo il nostro giro del mondo con gli Stati Uniti, dove le scorte settimanali continuano ad aumentare, anche se in modo modesto. In termini di prezzi, il Brent è scambiato a circa 81,79 dollari, mentre il WTI a circa 78 dollari. Metalli: cosa possiamo imparare dagli ultimi dati economici cinesi? Le importazioni e le esportazioni di metalli sono piuttosto robuste, segno che la domanda industriale sta migliorando. I prezzi dei metalli stanno reagendo positivamente: a Londra una tonnellata di rame viene scambiata a 8.600 dollari, l'alluminio sale a 2.250 dollari e lo zinco guadagna terreno a 2.530 dollari. Tuttavia, i protagonisti del momento sono i metalli preziosi. Ci riferiamo ovviamente all'oro, in rialzo per la terza settimana consecutiva a 2.180 dollari. L'oro denominato in dollari ha raggiunto i massimi storici grazie alle scommesse sulla riduzione dei tassi d'interesse, che favoriscono il metallo prezioso, un bene che per definizione non offre alcun rendimento. Prodotti agricoli: a Chicago si è ben distanti dalla tipica euforia dei mercati azionari. I prezzi dei cereali hanno infatti continuato a scendere: il grano è calato al di sotto dei minimi del 2023 ed è ora scambiato a circa 525 dollari, un livello che non si vedeva dal 2020. Il mais si è dimostrato più resistente, salendo a 440 centesimi di dollaro per bushel. Nel resto del comparto, il cacao rimane alto, a 6.500 dollari la tonnellata. |

|

| Macroeconomia |

Clima: good boy! Jerome Powell ha svolto il ruolo che ci si aspettava nella sua doppia audizione al Congresso degli Stati Uniti. Non è il caso di precipitarsi, pur essendo consapevoli dei rischi di una politica troppo restrittiva per la salute dell'economia statunitense. Va solo ricordato che ha lasciato la porta aperta a un primo taglio dei tassi a giugno, che è tutto ciò che il mercato stava aspettando. Dal canto suo l'occupazione continua a resistere: gli Stati Uniti hanno creato 275k posti di lavoro non agricoli a febbraio, contro una stima di 200k. Tuttavia, il tasso di disoccupazione è stato leggermente più alto del previsto: 3,90% contro il 3,70%. Nel complesso, questi dati sono stati accolti favorevolmente: il rendimento a 10 anni ha continuato a diminuire nel pomeriggio di venerdì e ora sta testando il 4,07%. Fuori degli Stati Uniti, la Cina ha continuato con i suoi ritmi altalenanti: gli obiettivi fissati dalle autorità per il 2024 sono piuttosto ambiziosi, ma il mercato fatica a vedere come possano essere raggiunti a meno che Pechino non introduca politiche pubbliche più favorevoli. In Europa, la BCE ha lasciato i tassi invariati e sembra pronta a iniziare a tagliarli a giugno. Criptovalute: il bitcoin (BTC) continua a salire questa settimana e si è persino concesso il lusso di sfondare il suo massimo storico. Venerdì la valuta digitale ha momentaneamente superato i 70.000 dollari, battendo il precedente record stabilito nel novembre 2021, quando il bitcoin raggiunse i 68.900 dollari al suo apice. Questa performance si spiega in gran parte con il costante afflusso di capitali negli ETF Bitcoin Spot dall'altra parte dell'Atlantico. L'ETF Bitcoin di BlackRock ha ora un patrimonio in gestione di oltre 12 miliardi di dollari. Da lunedì il bitcoin è salito di oltre il 7% e attualmente è scambiato a circa 68.000 dollari. L'entusiasmo per il leader del mercato si sta estendendo ad altre criptovalute, tra cui Ethereum (ETH) a +13,5%, anch'esso vicino ai massimi storici, Solana (SOL) a +14% e asset iper speculativi come i memecoin Floki (FLOKI) a +56% e Shiba Inu (SHIB) a 64%. |

|

|

|

*La performance settimanale degli indici e delle azioni si riferisce al periodo che va dall'apertura dei mercati il lunedì alla preparazione di questa newsletter il venerdì. La performance settimanale di materie prime, metalli preziosi e valute si riferisce a un periodo di 7 giorni da un venerdì al successivo, fino alla preparazione di questa newsletter. Tali attività continuano la loro quotazione nei weekend. |

Da

Da