|

|

| Top/Flop della settimana |

Top Cannabis: le azioni del settore della cannabis sono salite alla fine della settimana. Il Dipartimento della Salute degli Stati Uniti ha raccomandato di riclassificare la cannabis come sostanza a basso rischio dopo una revisione durata 11 mesi. La marijuana rimane illegale a livello federale, anche se quasi 40 stati americani ne hanno legalizzato l'uso in qualche forma, e la riclassificazione è vista come il primo passo verso una legalizzazione più ampia. Cronos, Canopy Growth, Aurora Cannabis e altri, che sono stati piuttosto fiacchi negli ultimi trimestri, ne stanno approfittando per rimbalzare. Shopify (+20%): il titolo ha ricevuto una forte spinta giovedì dopo che la società ha dichiarato che Amazon lancerà una soluzione nell'ecosistema di applicazioni di Shopify, la quale consentirà ai commercianti con sede negli Stati Uniti di accedere all'opzione "Compra con Prime" del gigante dell'e-commerce statunitense. Canacord Genuity ha inoltre aggiornato la propria raccomandazione da hold a buy, con un target di 60 dollari. Ciena (+20%): dopo aver suscitato qualche preoccupazione quest'anno, il gruppo statunitense si è preso la rivincita giovedì annunciando risultati trimestrali molto più solidi del previsto. Le prospettive sono in linea con le aspettative. Il management si è detto molto fiducioso per il futuro. Durante la conferenza di presentazione, il CEO ha dichiarato di essere "ancora a suo agio" con gli obiettivi triennali e con l'esercizio 2024, che consentiranno all'azienda di crescere più velocemente del mercato, sinonimo di guadagno di quote di mercato. Johnson Matthey (+19%): le azioni della società chimica britannica sono aumentate dopo che la divisione di investimento della società industriale Standard Industries, con sede a New York, ha quasi raddoppiato la sua partecipazione nel capitale. Standard Latitude Master Fund aveva acquisito una quota del 5,2% nell'aprile 2022, suscitando diverse speculazioni su un'acquisizione. Questa settimana la società americana ha rivelato di detenere il 10% del capitale, diventando così il maggiore azionista della società. UBS (+8%): questa settimana la banca ha svelato i suoi progetti su Credit Suisse, parallelamente alla pubblicazione dei risultati del secondo trimestre. La banca svizzera sarà infine completamente integrata nei prossimi anni. Le operazioni di scrittura contabile hanno fatto registrare a UBS un utile netto di 29 miliardi di dollari solo nel secondo trimestre. Non è poi così sicuro che l'acquisizione forzata di Credit Suisse sia un affare così cattivo, se le cose non cambiano.

Flop Vinfast (-50%): il produttore vietnamita di veicoli elettrici, la cui valutazione era salita in modo assurdo dopo la IPO a New York a inizio agosto, è tornata a scendere, ma non ha ancora raggiunto livelli stratosferici. Vinfast è il simbolo che la speculazione sfrenata e dissennata non è scomparsa dal mercato statunitense. Orsted (-21%): la società danese, leader mondiale nello sviluppo di parchi eolici offshore, ha annunciato che potrebbe subire svalutazioni fino a 16 miliardi di corone danesi (2,3 miliardi di dollari) negli Stati Uniti a causa di problemi nella catena di approvvigionamento, dell'impennata dei tassi di interesse e dell'assenza di nuovi crediti d'imposta. Una pessima notizia, che ha precipitato la caduta del titolo. Casinò (-15%): S&P ha declassato il rating creditizio del rivenditore da "CC" a "D". In altre parole, l'azienda è in default. L'agenzia sottolinea che il gruppo francese non ha onorato la cedola dovuta su alcune obbligazioni a metà luglio, nonostante gli fosse stato concesso un periodo di grazia di 30 giorni. Ritiene che Casino non sarà in grado di pagare tutte o parte delle altre obbligazioni alla loro scadenza. World Wrestling Entertainment (-15%): la società che domina il wrestling nordamericano ha subito qualche colpo questa settimana, dopo che il fondo sovrano saudita ha investito più di 100 milioni di dollari per una partecipazione di minoranza in una lega rivale, la Professional Fighters League. L'obiettivo è lanciare nuovi combattimenti e promuovere eventi in Medio Oriente. Aurubis (-12%): il produttore tedesco di rame e metalli preziosi, uno dei pochi operatori europei nella sua specialità, è stato colpito da una vicenda piuttosto assurda. Dopo aver effettuato un'analisi approfondita, il gruppo ha scoperto che alcune scorte erano scomparse, probabilmente rubate. La vicenda rischia di costare decine di milioni di euro. E sta macchiando la reputazione della società. Eramet (-7%): il colpo di stato in Gabon ha causato danni alle aziende che operano nel Paese. È il caso di Eramet, ma anche di Maurel e TotalEnergies EP Gabon. Alcune perdite sono state recuperate, ma la geopolitica torna a pesare su alcuni titoli. Pernod Ricard (-6%): dopo l'annuncio dei risultati annuali, questa settimana il secondo gruppo di alcolici al mondo, secondo solo a Diageo, è stato punito in Borsa. Nonostante una crescita organica del 10% del fatturato, che ha raggiunto i 12,14 miliardi di euro, gli investitori sono preoccupati per le mediocri prospettive per il primo trimestre dell'esercizio 2023/2024, iniziato a luglio, in particolare negli Stati Uniti e in Cina, dove l'elevata base di confronto peserà sullo slancio. Carrefour (-5%): il distributore è sotto pressione da diverse sedute. Il calo è dovuto ai commenti del CEO Alexandre Bompard sulla spesa dei consumatori in Francia. Il CEO ha parlato di uno "tsunami di deconsumo". Carrefour ha inoltre subito una forte pressione mediatica, con articoli sui guadagni di quote di mercato di Leclerc e un'indagine sulle forniture di carne bovina del gruppo in Brasile. |

|

| Materie prime |

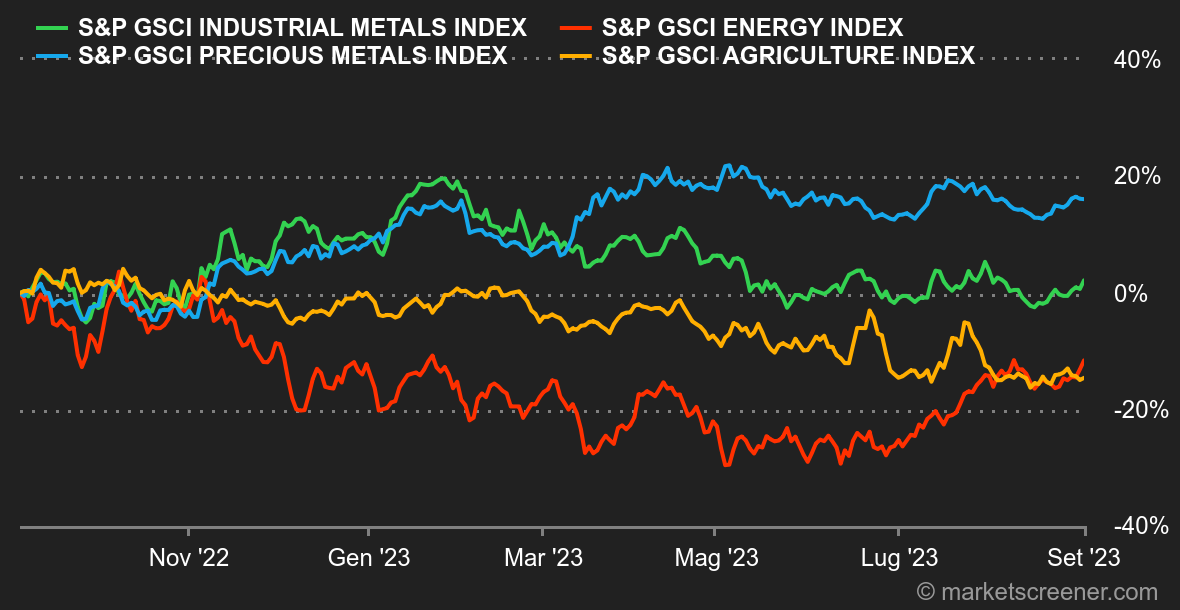

Energia. Sequenza di progressione per i prezzi del petrolio, che beneficiano di diversi fattori positivi: il calo del dollaro, la diminuzione delle scorte negli Stati Uniti, l'interruzione delle forniture statunitensi a causa di un uragano nel Golfo del Messico e il colpo di stato in Gabon, Paese membro dell'OPEC. Di conseguenza, il Brent è salito a 87,70 dollari al barile, mentre il WTI statunitense viene scambiato a circa 84,5 dollari. Nel settore del gas naturale, il conflitto sociale tra sindacati e aziende del gas in Australia continua senza sosta. Gli scioperi potrebbero cominciare a inizio settembre e interrompere la produzione di gas naturale liquefatto. In Europa, il TTF olandese è salito a 36 euro/MWh. Metalli. Questa settimana i prezzi dei metalli industriali hanno generalmente seguito una traiettoria al rialzo al London Metal Exchange. Ciò suggerisce che gli operatori accolgono con favore l'ultima serie di misure di Pechino a sostegno dell'economia, in particolare del settore immobiliare in difficoltà. Il rame viene scambiato a circa 8.400 dollari per tonnellata metrica, lo zinco a 2.430 dollari e l'alluminio a 2.140 dollari. Anche l'oro guadagna terreno, attestandosi a 1.945 dollari. È la seconda settimana consecutiva di rialzo per il metallo aureo grazie all'allentamento dei rendimenti obbligazionari. Prodotti agricoli. In contrasto con i comparti dell'energia e dei metalli, i prezzi dei cereali sono scesi questa settimana a Chicago, dove il mais viene scambiato a circa 460 centesimi per bushel rispetto ai 605 centesimi del grano. |

|

| Macroeconomia |

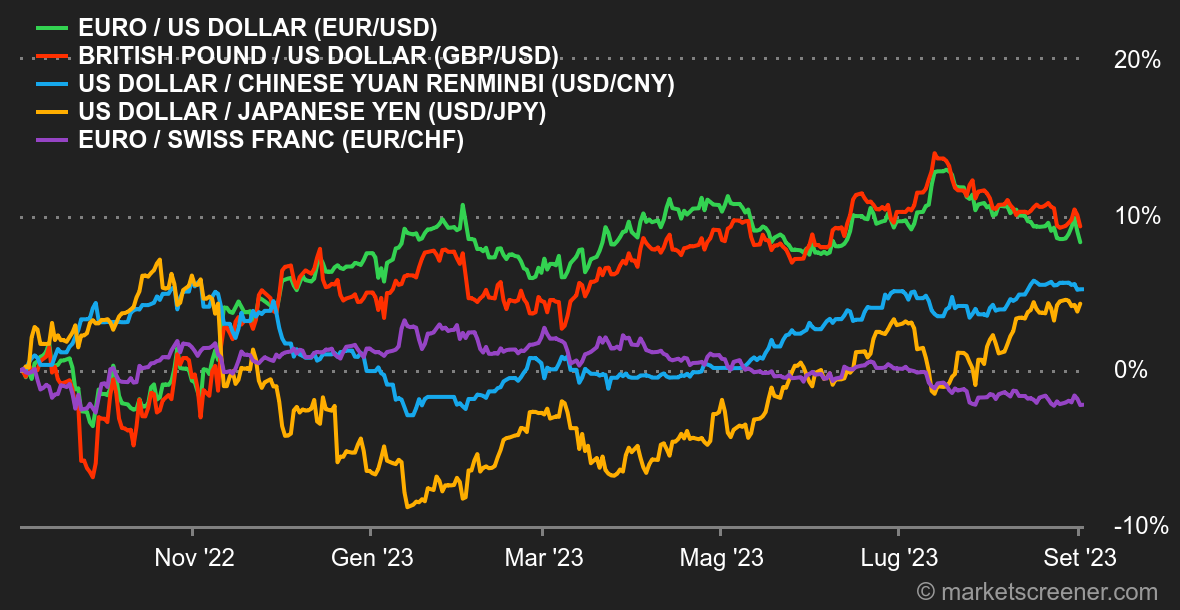

Clima. Una frenata tempestiva. Gli investitori continuano a privilegiare uno scenario centrale basato su tre pilastri: la fine del ciclo di restrizione monetaria seguita da un taglio dei tassi a partire dal 2024, un atterraggio morbido dell'economia statunitense e un'inflazione sotto controllo. Finora, gli ultimi dati macroeconomici degli Stati Uniti stanno dando loro ragione: l'indice dei prezzi PCE Core si è attestato a +3,7%, rispetto al +3,8% previsto, mentre le buste paga non agricole si sono stabilizzate mese su mese a 187k, rispetto a una stima di 170k, per un tasso di disoccupazione del 3,8%. Come conseguenza immediata, il rendimento del titolo decennale statunitense è sceso bruscamente dopo aver toccato i massimi del 2022 intorno al 4,33%. Purtroppo, la partita non è ancora finita. Tuttavia, la zona del 4,00% dovrà essere superata prima, affinché si possa scommettere su un calo più pronunciato. La coppia euro/dollaro è ancora scambiata in un canale relativamente stretto. A 1,0870 circa, tuttavia, non sembra riflettere appieno la differenza di ritmo che si sta stabilendo tra la BCE e la Fed. Criptovalute. Il bitcoin è stato molto volatile questa settimana, salendo freneticamente del 6% nel giro di poche ore martedì, per poi perdere tutti i suoi guadagni nei due giorni successivi. L'aumento di prezzo del bitcoin è stato provocato dalle critiche di una corte d'appello statunitense alla Securities and Exchange Commission (SEC) per il suo rifiuto ingiustificato di approvare un ETF sul bitcoin spot nel caso Grayscale. Sebbene ciò non significhi che tale ETF sarà accettato a breve, la decisione è stata sufficiente a riaccendere la speculazione sul leader del mercato delle criptovalute. Tuttavia, ieri, 48 ore dopo, quando la SEC ha annunciato il rinvio delle sue decisioni riguardo la totalità delle richieste di ETF in sospeso, il bitcoin è sceso di nuovo al livello di lunedì, intorno ai 26.000 dollari nel momento in cui scriviamo. |

|

|

|

*La performance settimanale degli indici e delle azioni si riferisce al periodo che va dall'apertura dei mercati il lunedì alla preparazione di questa newsletter il venerdì. La performance settimanale di materie prime, metalli preziosi e valute si riferisce a un periodo di 7 giorni da un venerdì al successivo, fino alla preparazione di questa newsletter. Tali attività continuano la loro quotazione nei weekend. |

Da

Da