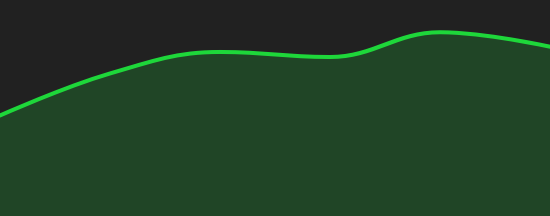

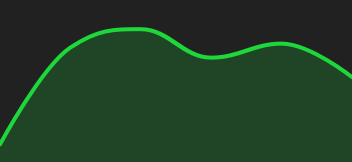

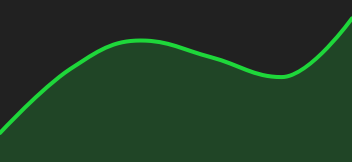

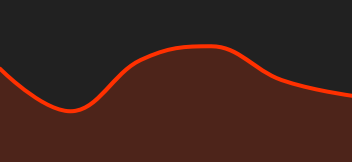

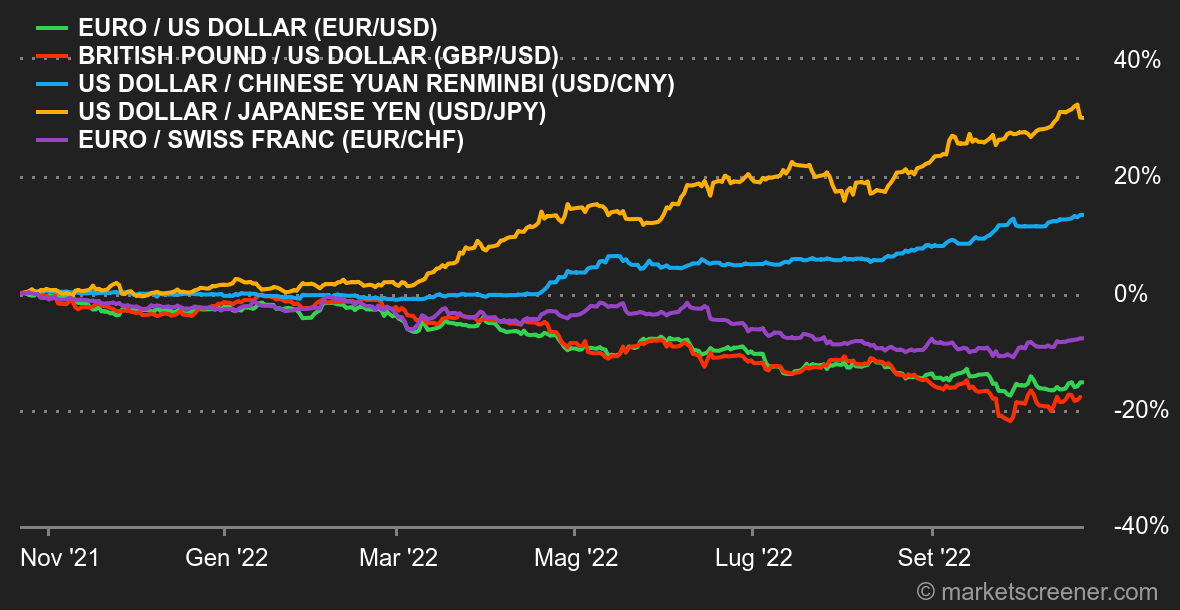

Clima: Very Bad Trip. In Gran Bretagna continua l'incubo con le dimissioni di Liz Truss dopo solo un mese e mezzo di mandato. Questa instabilità politica sta minando la credibilità della classe politica del Paese in un momento in cui deve affrontate un'importante crisi. Negli Stati Uniti, i dati macroeconomici hanno continuato a fare il buono e cattivo tempo, il ché non migliora la visibilità. Infine, dal 20° Congresso del Partito Comunista Cinese non è emerso nulla di particolarmente originale: supremazia mondiale, Xi Jinping sotto i riflettori e deboli progressi sulla strategia sanitaria hanno scandito la settimana. Tassi: A inizio settimana i rendimenti obbligazionari sono stati curiosamente disinvolti, ma non è durata. Negli Stati Uniti si sono registrati livelli mai visti dalla crisi finanziaria: 4,28% sul decennale, 4,40% sul quinquennale e 4,55% sul biennale. La comunità finanziaria continua a scommettere su una recessione e fa fatica a trovare un accordo sul tasso massimo previsto dalla Fed. Sarà che la stessa banca centrale statunitense non lo sa? In Europa, le dimissioni di Liz Truss sono riuscite a tranquillizzare i Gilt, che, ciò nonostante, rimangono ancora piuttosto alti, al 4,05%. Il Bund è al 2,46% e l'OAT al 3,02%. Notiamo inoltre che il debito greco venerdì è salito al 5,06% su 10 anni. Valute: Ancora una settimana complicata per lo yen, che ha continuato a crollare rispetto al dollaro statunitense. Ci vogliono ormai 151,48 JPY per un solo biglietto verde; ciò significa che nel 2022 la valuta giapponese ha perso quasi un terzo del suo valore rispetto al dollaro. La banca centrale giapponese ha già speso molto denaro per contrastare lo scivolamento, ma senza successo. Il dollaro continua a trascinare ogni cosa al suo passaggio, costringendo i mercati emergenti a consumare le loro riserve di valuta estera a un ritmo più veloce rispetto alle precedenti fasi di debolezza valutaria. La coppia EUR/USD è scambiata a 0,9774, mentre per 1 euro sono necessari 0,9862 CHF. Criptovalute: Il Bitcoin, in calo dell'1,50% da lunedì, continua a mostrare una volatilità molto bassa questa settimana, aggirandosi attorno ai 19.000 dollari nel momento in cui scriviamo queste righe. Dietro di lui in termini di capitalizzazione di mercato, l'Ether non può certo dire di aver fatto meglio, perdendo il 2,30% in settimana e scendendo così sotto la soglia dei 1300 dollari. Le criptovalute faticano a risalire la china in un'economia fragile con pochi o nessun catalizzatore positivo per gli asset rischiosi. I fan delle criptovalute devono quindi continuare a soffrire con pazienza.

Calendario: Siamo alle porte di una settimana molto frenetica, in cui avremo le decisioni di politica monetaria nell'Eurozona (giovedì 27) e in Giappone (venerdì 28). Sono inoltre previste le prime stime del PIL del terzo trimestre per la Cina (probabilmente mercoledì 26) e per gli Stati Uniti (giovedì 27). Vi saranno altre statistiche importanti, tra cui gli indicatori PMI di ottobre (lunedì 24) e l'inflazione PCE statunitense (venerdì 28). Come ciliegina sulla torta, in settimana si concentreranno i risultati di oltre 300 società degli indici S&P500 e Stoxx Europe 600 (tra cui Apple, Microsoft e Amazon negli Stati Uniti e Novartis, SAP e TotalEnergies in Europa).

|

Da

Da